Вместе с Единым налоговым счетом в 2023 году у налогоплательщиков юридических лиц и индивидуальных предпринимателей появилась обязанность предоставлять уведомления ФНС – по ним определяется, какая сумма должна быть списана с ЕНС в счет каких налогов, взносов или сборов. От того, насколько своевременно и правильно они предоставляются, зависит наличие или отсутствие претензий и вопросов со стороны налоговой, поэтому важно грамотно организовать процесс создания и отправки уведомлений. В этой статье рассмотрим, как это делать в 1С:Бухгалтерия 8.3.

- По какому поводу и когда направляются уведомления в налоговую

- Формирование уведомлений в ФНС об уплате налогов в 1C

- Первый: в задачах организации

- Второй: через операции

По какому поводу и когда направляются уведомления в налоговую

- НДФЛ – дважды: до 25-го числа с данными, исчисленными за период 1-22 числа, до 3-го следующего месяца – с 23 по последний день.

- Страховые взносы – в месяцы, когда сдается декларация за квартал, достаточно их, в другие – до 25-го следующего после отчетного месяца. Сюда не входят взносы на травматизм – они перечисляются не на ЕНС, а отдельным платежным поручением на другие реквизиты.

- Налог по УСН – сдается по итогам I, II, III кварталов до 25-го числа следующего после их окончания месяца. За IV квартал не подается, потому что делается годовая декларация.

- ЕСХН – до 25 июля за первое полугодие. По итогам года оформляется декларация (до 25 марта следующего года).

- Транспортный, земельный, имущественный налоги – уведомления по авансовым платежам идут поквартально до 25-го числа апреля, июля, октября, годовое – до 25 февраля следующего года.

Таким образом, если декларации за какой-то период содержат всю информацию, необходимую для списания средств с соответствующими назначениями, их достаточно. По некоторым платежам, соответственно, дополнительно ничего не требуется – например, декларация по налогу на прибыль подается с нужной частотой, ежеквартально или ежемесячно, и дублировать сведения из нее не надо.

Формирование уведомлений в ФНС об уплате налогов в 1C

На настоящий момент функция поддерживается в Бухгалтерия версии 3.0.127 и более поздних. В Зарплата и управление персоналом такой возможности нет, но вы можете настроить обмен данными между конфигурациями, чтобы облегчить работу – в таком случае сведения о начисленном и уплаченном НДФЛ будут выгружаться из ЗУП, ее не надо вводить заново, исключаются ошибки ввода. Есть два способа, как сформировать налоговое уведомление в 1С – вы можете пользоваться тем, который для вас удобней.

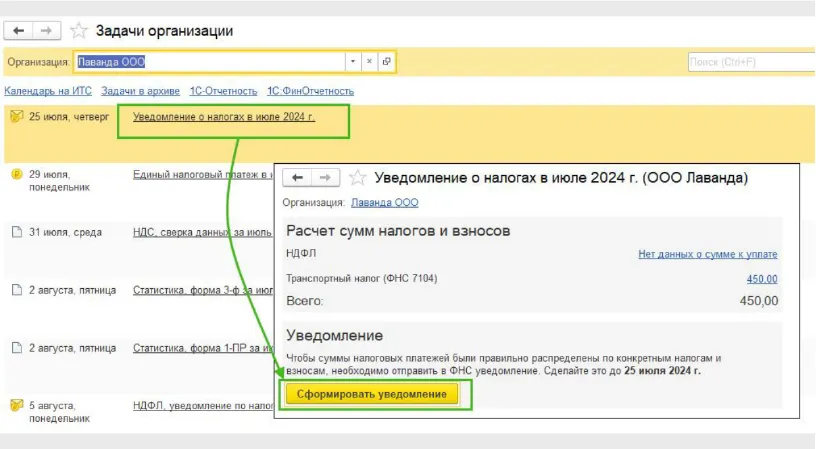

Первый: в задачах организации

Если перейти в этот раздел из меню Главное, откроется окно со списком, где перечисляются все задачи по уплатам. А также единая – «Уведомления о налогах» - в ней собираются все сведения о том, по каким платежам в бюджет за месяц требуется уведомить ФНС.

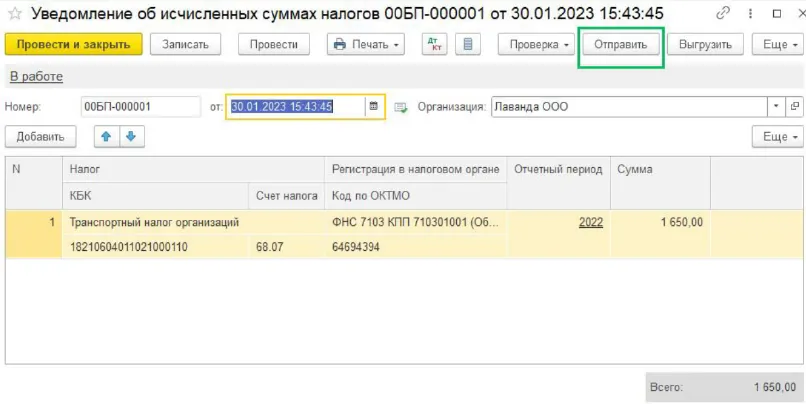

Если на нее нажать, откроется окно с кнопкой Сформировать уведомление – после ее нажатия формируется документ с автоматическим заполнением полей – информацию в них необходимо проверить, при необходимости можно скорректировать. При этом проводки с 2024 не формируются.

Чтобы направить документ в ФНС, при подключенном сервисе 1C-Отчетность нажмите кнопку Отправить, если используете другие способы отправки, Выгрузить – при этом сохранится файл в нужном формате. Система сама отметит задачу как выполненную.

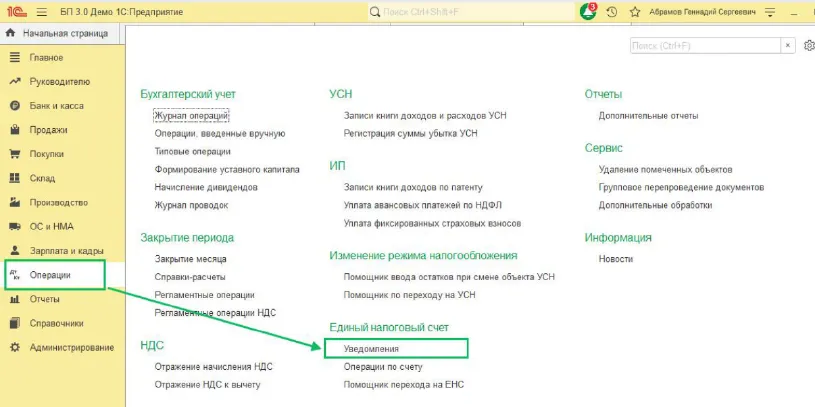

Второй: через операции

В этом разделе найдите пункт Единый налоговый счет – и там Уведомления.

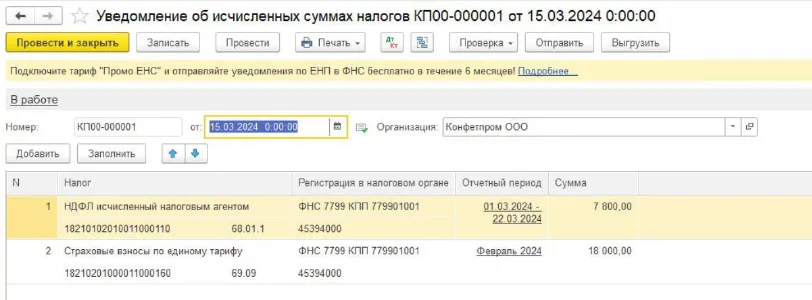

Здесь заполнять все поля придется вручную.

Готовый документ можно сохранить, выгрузить и отправить, так же, как и в первом случае. При этом статус задачи в списке не изменится – следует зайти в нее и отметить как выполненную, чтобы она больше не отображалась.

Хотя есть и третий вариант, если у вас подключен сервис по отправке регламентированных отчетов в госструктуры: Отчеты – 1С-Отчетность – Уведомления, сообщения, заявления. Здесь, как и при оформлении через Операции, заполняют документ вручную. Кроме того, таким образом можно сделать его без отображения в учете, когда движения по регистрам не формируются. Однако при этом возможны расхождения между данными в налоговой службе и учете, поэтому лучше отображать информацию в базе или хотя бы фиксировать все нюансы для дальнейшей работы.

Формирование уведомлений через задачи более автоматизировано и поэтому предпочтительней в большинстве случаев. Иногда бухгалтеру может быть удобнее пользоваться вторым, чтобы в ручном режиме контролировать весь процесс – например, здесь можно сделать единое уведомление, а не по каждому налогу или сбору отдельно. Оба варианта доступны при установке 1C:Бухгалтерия как на сервера клиентов, так и при пользовании системой в облаке. «Центр облачных технологий» поможет вам разобраться в плюсах сервиса 1С:Fresh и настроить работу. Мы предоставляем бесплатный тестовый период 30 дней, чтобы вы могли освоиться и оценить преимущества такого варианта. Заполните заявку на сайте, закажите обратный звонок или свяжитесь с нами способом, чтобы эффективно организовать бухгалтерский, налоговый, управленческий, другой учет и взаимодействие с фискальной службой и другими контролирующими учреждениями.

Автор статьи: Руслан Пелых, руководитель группы сопровождения.

Имеет сертификат «1С:Профессионал».

Читайте также

Получи демо-доступ прямо сейчас

Оставить заявку