Для работодателей НДФЛ напрямую связан с заработной платой работников. И если организация использует специализированную «зарплатную» автоматизированную систему – например, 1С:Зарплата и управление персоналом – может казаться логичным, что из нее же и направляется соответствующая информация в ФНС. Однако в действительности все сообщения по перечислениям в пользу государства, социальных фондов и т.д. формируются и отправляются из программ, в которых ведется бухучет – в частности, 1С:Бухгалтерия 8. В этой статье расскажем подробнее о том, как и когда формировать и отправлять уведомления по НДФЛ.

С 2023 года большинство налогов платится не каждый отдельно, а единым налоговым платежом. Поступают они на один счет, однако требуется подавать в ФНС «расшифровки» - какие конкретно суммы и на какие цели были удержаны. В этот список входит и налог на доходы физлиц, если они на вас работают. Эти сведения направляются до 25-го числа – за период с 23-го до последнего дня предыдущего месяца и с 1-го до 22-го текущего. Однако отсылают их только в тех случаях, когда за указанный период не предоставляется декларация либо заплатить налоги или авансовые платежи необходимо раньше сроков ее подачи. Так, например, по итогам года достаточно подать декларацию. Эти и другие изменения регламентируются законами РФ № 263-ФЗ от 14.07.2022 и № 565-ФЗ от 28.12.2022.

Как отражается введение ЕНС на работе бухгалтерских подразделений

Фактически единый налоговый счет аккумулирует все перечисления в счет бюджета, а также в социальный фонд. Однако компании и индивидуальные предприниматели должны учитывать их обособленно, чтобы в любой момент видеть, сколько средств и на какие статьи направляется, и своевременно сообщать эти сведения ФНС. Поэтому именно в бухучете – и, соответственно, в АИС, где он организован, например, в Бухгалтерия 8.3 – и делается расчет «подоходного». И там же готовятся оповещения. Эти бизнес-процессы должны быть встроены в общую структуру с назначением ответственных.

Учет ЕНС в Бухгалтерия 8 – основные принципы

- Обработка Закрытие месяца позволяет рассчитывать налоги и страховые взносы в автоматическом режиме. А вот штрафы и пени указываются вручную.

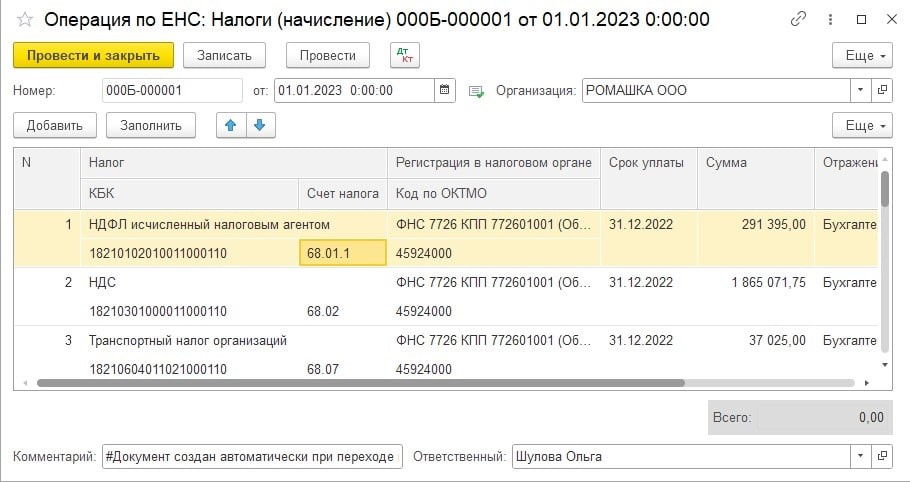

- Уведомления об исчисленных суммах (если их подавать не требуется, то Операции по ЕНС) позволяют перенести задолженность. Когда вы создаете эти документы, формируются соответствующие проводки, в т.ч. по регистрам, относящимся к этому направлению.

- Когда вы перечисляет ЕНП, средства распределяются по входящим в него назначениям обычно автоматически – операцией по зачету аванса (от назначений с более ранним сроком уплаты к более поздним). Но если требуются взаимозачеты или в список включены штрафы и пени, оформлять их придется в ручном режиме.

- Если система интегрируется с личным кабинетом налогоплательщика, возможна сверка ее данных с ЛК – при условии, что все относящееся к теме фиксируется в одном месте.

Вычислять налоги и уплачивать их, а также заполнять регламентированные формы можно, используя встроенные сервисы-помощники (найти их можно в списке Задачи организации). Они могут направлять напоминания о необходимости сформировать уведомления или просто выполнить операции по этому направлению, а также формировать платежные поручения на уплату, учитывая имеющиеся задолженности или переплаты.

Почему расчет, оформление и отправка уведомлений не включены в Зарплата и управление персоналом?

Встраивать этот функционал в ЗУП нецелесообразно – эта информация необходима именно в той системе, где осуществляется бухгалтерский учет. Планируемая синхронизация с личным кабинетом ФНС еще в процессе разработки, но в перспективе целесообразно реализовывать все, что касается взаимодействия с фискальными службами, делать в одной программе. При этом важно, чтобы уплачиваемые суммы и передаваемые в ФНС регламентированные формы соответствовали друг другу до копейки. А если выполнять расчет в разных прикладных решениях, есть риск рассинхронизации. Да и дополнительный объект при использовании сервиса 1С-Отчетность может усложнить работу.

Поэтому наиболее правильно все, что относится к единым налоговым платежам, реализовать в 1С:Бухгалтерия – это минимизирует риск ошибок, облегчает учет и взаимодействие с фискальными органами. Даже если у вас «исторически сложилось», что «подоходный» и страховые взносы всегда рассчитывались в ЗУП, изменения в законодательстве требуют перестройки алгоритмов в этой сфере.

Все моменты, касающиеся взаимоотношений с государством, требуют особого внимания. Какими бы инструментами автоматизации вы ни пользовались, они нуждаются в своевременной актуализации. В этом плане программные продукты в облачной инфраструктуре Fresh – один из самых удобных вариантов. Доступная цена, полный функционал, регулярные обновления без затрат со стороны пользователей, одновременный доступ для определенного количества сотрудников, в том числе вне офиса (сервис доступен из любой точки при наличии интернета), возможность загрузить сохраненную версию базы и выгрузить резервную копию, а также экономия собственных ресурсов (вам не нужно иметь мощный сервер с большим объемом памяти) – если вы хотите получить более подробную информацию о предлагаемых прикладных решениях, их функционале, совместимости и других аспектах, позвоните по номеру +7 (495) 104-60-12 или заполните форму для связи на сайте.

Автор статьи: Юлия Абашина, менеджер по сопровождению

Читайте также

Получи демо-доступ прямо сейчас

Оставить заявку